Różnica między dochodem ogółem brutto (GTI) a dochodem całkowitym (TI)

Share

Share

Większość ludzi nie ma pojęcia o dochodach, od których pobierany jest podatek i z tego powodu mają trudności z ustaleniem dochodu podlegającego opodatkowaniu i złożeniem deklaracji. Zgodnie z ustawą o podatku dochodowym osoba może uzyskiwać dochody z różnych źródeł, a te źródła są klasyfikowane jako szefowie dochodów. W kontekście podatku dochodowego często stosuje się terminy całkowity dochód brutto i całkowity dochód, przy czym dochód ogółem brutto to suma dochodów obliczona według pięciu głów.

Większość ludzi nie ma pojęcia o dochodach, od których pobierany jest podatek i z tego powodu mają trudności z ustaleniem dochodu podlegającego opodatkowaniu i złożeniem deklaracji. Zgodnie z ustawą o podatku dochodowym osoba może uzyskiwać dochody z różnych źródeł, a te źródła są klasyfikowane jako szefowie dochodów. W kontekście podatku dochodowego często stosuje się terminy całkowity dochód brutto i całkowity dochód, przy czym dochód ogółem brutto to suma dochodów obliczona według pięciu głów.

Z drugiej strony, całkowity przychód to dochód, od którego naliczany jest podatek dochodowy. W tym artykule omówimy różnicę między całkowitym dochodem brutto a całkowitym dochodem, a także krok po kroku proces obliczania podatku dochodowego.

Treść: Całkowity dochód brutto (GTI) vs. Całkowity dochód (TI)

- Wykres porównania

- Definicja

- Kluczowe różnice

- Wniosek

Wykres porównania

| Podstawa do porównania | Dochód całkowity brutto (GTI) | Dochód całkowity (TI) |

|---|---|---|

| Znaczenie | Dochód całkowity brutto to łączny dochód osoby, uzyskany po zsumowaniu dochodu ze wszystkich pięciu źródeł. | Dochód ogółem odnosi się do tego dochodu podatnika, od którego oblicza się zobowiązanie podatkowe. |

| Odliczenia | Dochód przed dokonaniem potrąceń na podstawie rozdziału VI-A | Dochód po odliczeniu na podstawie rozdziału VI-A |

| Podatek | Podatek ten nie jest pobierany od tego dochodu. | Od tego dochodu pobierany jest podatek. |

Definicja dochodu ogółem brutto (GTI)

Dochód całkowity brutto lub GTI odnosi się do sumy dochodu obliczonej dla każdego rodzaju dochodu, tj. Wynagrodzenia, nieruchomości mieszkaniowej, działalności gospodarczej lub zawodu, zysków kapitałowych i innych źródeł, po zapewnieniu podziału dochodu i potrąceniu strat oraz przeniesieniu strat . Kroki obliczania całkowitego dochodu brutto podano w punkcie:

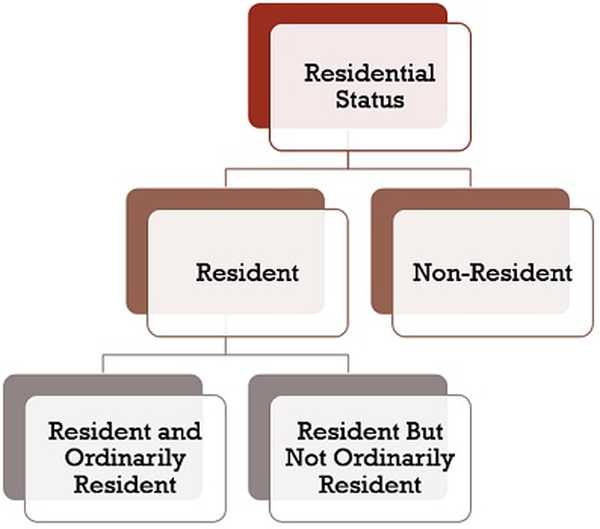

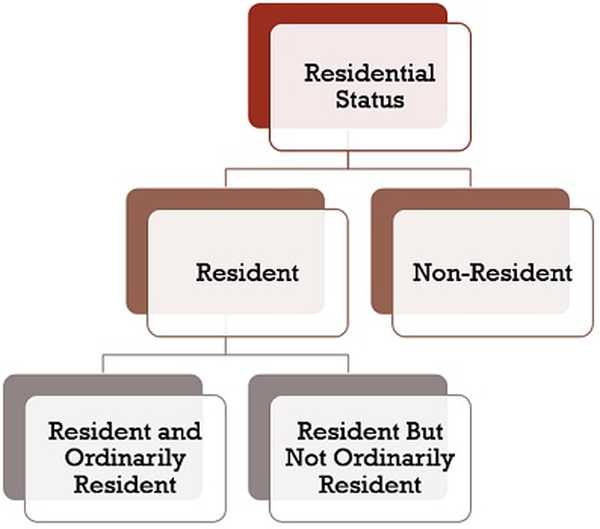

- Identyfikacja statusu rezydenta: Status rezydenta osoby odgrywa kluczową rolę w ustalaniu dochodu, który powinien być uwzględniony w dochodzie podlegającym opodatkowaniu.

- Klasyfikacja dochodów: Zgodnie z ustawą o podatku dochodowym dochód jest podzielony na pięć kategorii dochodów, które obejmują prawie wszystkie rodzaje źródeł, z których można uzyskać dochód. To są:

- Wynagrodzenie: Jak sama nazwa wskazuje, uwzględnia wszystkie wpływy i świadczenia pracodawcy, w tym emerytury

- Dochód z nieruchomości mieszkaniowej: Obejmuje dochód z wynajmu.

- Zysk i zyski z działalności gospodarczej lub zawodu: Obejmuje zyski wygenerowane z prowadzenia działalności gospodarczej lub wpływy z zawodu.

- Zyski kapitałowe: Zyski z przeniesienia ruchomości i nieruchomości.

- Dochód z innych źródeł: Wszystkie dochody, które nie są objęte powyższymi nagłówkami, są przenoszone do tej kategorii, takie jak dochody z odsetek, należności licencyjne, wygrane z loterii / krzyżówki itp..

- Obliczanie dochodu pod każdą głową: Dochód należy obliczać zgodnie z zasadami określonej wysokości dochodu, zgodnie z którą źródło jest pokrywane. Istnieją pewne szczególne dochody, które są całkowicie zwolnione z podatku i takie dochody nie są sumowane w całkowitym dochodzie brutto, takim jak dochód z rolnictwa. Oprócz tego niektóre dochody są do pewnego stopnia zwolnione z podatku, a ponadto istnieją pewne odliczenia i ulgi przewidziane dla każdej pozycji dochodu, które należy uwzględnić przed uzyskaniem dochodu netto.

- Clubbing dochodów: Aby zapobiec unikaniu opodatkowania, stosuje się zasady dotyczące klubowania dochodu, w których dochód małżonka lub małoletniego dziecka jest wliczany do dochodu assessee.

- Potrącenie lub przeniesienie i wyrównanie strat: W ramach tej samej głowy mogą istnieć różne źródła dochodów, przy czym assessee może otrzymywać zysk z jednego źródła i ponosić stratę z drugiego. I tak strata z jednej firmy jest kompensowana z zyskiem z drugiego źródła, pod tą samą głową. W ten sam sposób istnieją pewne przepisy dotyczące korekty między głowami strat, w których strata z jednej głowy jest korygowana od utraty innej głowy.

- Obliczanie całkowitego dochodu brutto: Na koniec procesu obliczane są ostateczne kwoty dochodu lub straty dla każdej głowy, po dokonaniu potrąceń i innych ważnych korekt oraz zapewnieniu klubowania dochodów oraz potrącenia i przeniesienia strat.

Definicja dochodu ogółem (TI)

Dochód całkowity lub TI to dochód assessee, od którego oblicza się zobowiązanie podatkowe. Aby uzyskać całkowity dochód assessee, należy obliczyć całkowity dochód brutto assessee (kroki zostały już wspomniane powyżej). Oprócz tego przestrzegane są poniższe kroki:

- Odliczenia od całkowitego dochodu brutto: Po obliczeniu całkowitego dochodu brutto assessee istnieją pewne odliczenia, które należy dopuścić od całkowitego dochodu brutto. W tym miejscu należy zauważyć, że odliczeń dokonują tylko ci oceniający, których dochód całkowity brutto wykazuje wartość dodatnią. Ponadto istnieją pewne przepisy dotyczące odliczeń, które należy wziąć pod uwagę, dopuszczając je. Teraz odliczenia są podzielone na trzy rodzaje:

- Odliczenie dotyczące dokonanych inwestycji, takich jak opłacona składka na ubezpieczenie na życie, opłacona składka na ubezpieczenie medyczne, składka na fundusz emerytalny lub fundusz emerytalny, wkład na rzecz partii politycznych i tak dalej.

- Odliczenie dotyczące niektórych dochodów takich jak dochody spółdzielni, dochody z opłat licencyjnych autorów niektórych książek (z wyłączeniem podręczników), honoraria autorskie, patenty, zysk przedsiębiorstw zaangażowanych w rozwój infrastruktury, zysk przedsiębiorstw zaangażowanych w rozwój specjalnej strefy ekonomicznej.

- Inne odliczenia

- Obliczanie całkowitego dochodu: Po złożeniu wniosku o wszystkie odpowiednie potrącenia z GTI pozostała kwota stanowi dochód całkowity, który należy zaokrąglić do Rs. 10.

- Dopłata / rabat i Cess: Po osiągnięciu łącznego dochodu assessee stosowana jest stawka podatkowa obowiązująca zgodnie z przepisami ustawy o podatku dochodowym w celu ustalenia zobowiązania z tytułu podatku dochodowego. Ponadto doliczana jest dopłata, a wszelkie jej rabaty są pomniejszane o zobowiązanie z tytułu podatku dochodowego (jeśli dotyczy). Oprócz tego do podatku dochodowego doliczane są obowiązkowe stawki edukacji i szkolnictwa średniego oraz szkolnictwa średniego II stopnia (jeśli dotyczy) według obowiązujących stawek.

- Zaliczka i TDS: Po ustaleniu rzeczywistego zobowiązania podatkowego dla danego roku za dany rok, każdy zapłacony podatek zaliczkowy lub podatek potrącany u źródła jest następnie korygowany, aby uzyskać należny lub podlegający zwrotowi podatek netto, który ponownie zaokrągla się do najbliższych Rs. 10.

Kluczowe różnice między całkowitym dochodem brutto a całkowitym dochodem

Różnicę między całkowitym dochodem brutto a całkowitym dochodem można wyraźnie określić na następujących podstawach:

- Dochód ogółem brutto oznacza całkowity dochód assessee obliczony dla każdej pozycji zgodnie z przepisami ustawy o podatku dochodowym i po uwzględnieniu przepisów dotyczących klubów i potrącenia strat. Z drugiej strony, całkowity dochód odnosi się do dochodu podatnika, od którego ustalane jest zobowiązanie podatkowe.

- Dochód całkowity brutto, jak sama nazwa wskazuje, to dochód przed dopuszczeniem odliczeń zgodnie z sekcją 80C do 80U. Przeciwnie, całkowity dochód to dochód uzyskiwany po odliczeniu.

- Podatek jest pobierany od całkowitego dochodu, a nie od całkowitego dochodu brutto assessee.

Wniosek

W związku z powyższą dyskusją jedna rzecz musi być dla ciebie jasna, że podatek ma zawsze zastosowanie do całkowitego dochodu assessee, obliczanego krok po kroku, w którym przede wszystkim ustala się dochód całkowity brutto, a po którym dokonuje się odliczeń, aby osiągnąć całkowity dochód. Możemy więc powiedzieć, że: TI = GTI - odliczenia.